[GAM]"꾸준한 배당의 힘은 가격결정력에서"…우량 필수소비 10선②

컨텐츠 정보

- 75 조회

- 29 추천

- 목록

본문

이 기사는 11월 6일 오후 4시35분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<"꾸준한 배당의 힘은 가격결정력에서"…우량 필수소비 10선①>에서 이어짐

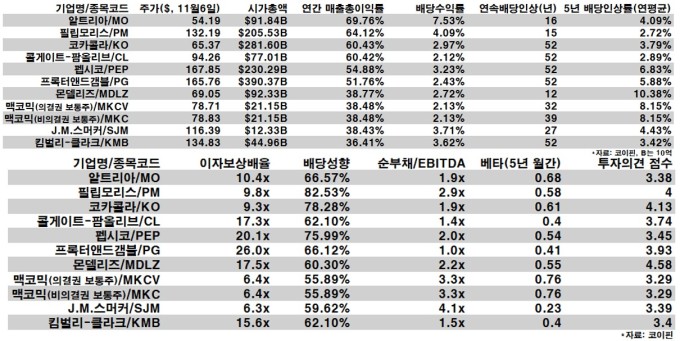

[서울=뉴스핌] 이홍규 기자 = 대다수가 일상에서 흔히 봤던 곳들이라 사업 내용의 이해에는 어려움은 없지만 그 모델은 제각각인 만큼 간략하게나마 관련 기업의 특징에 대해 알아두는 게 좋다. 먼저 각각 담배회사인 알트리아와 필립모리스의 경우 과거 하나의 회사였다가 2008년 분할됐다. 알트리아는 미국 시장을, 필립모리스는 미국 외 글로벌 시장을 담당한다. 하지만 수년 전 필립모리스가 담배대체품의 미국 판매권을 확보해 관련 구도에 변화가 생겼다.

|

코카콜라와 펩시코는 음료 부문에서 경쟁하고 있지만 사업모델에 차이가 있다. 코카콜라는 음료 사업에 집중하며 시럽 제조와 브랜드 관리에 주력하는 반면, 펩시코는 음료와 함께 프리토레이와 같은 스낵 사업도 함꼐 전개한다. 몬델리즈는 과거 크래프트푸드의 과자·제과 부문이 분사한 기업으로, 오레오와 같은 글로벌 과자 브랜드를 보유 중이다.

P&G와 콜게이트-팜올리브, 킴버리-클라크는 생활품 기업으로 함께 묶이지만, P&G는 팸퍼스(기저귀), 타이드(세제), 질레트(면도기) 등 여러 브랜드를 보유 중인 한편 콜게이트-팜올리브는 구강관리 제품이 중심이다. 킴벌리-클라크는 휴지, 기저귀 등 위생용품에 특화됐다. 식품 분야에서는 맥코믹과 J.M.스머커가 있는데 맥코믹은 향신료와 조미료 시장에서 독보적인 위치를 차지하고 있고 J.M.스머커는 잼, 젤리, 피넛버터 등 가공식품과 반려동물 사료 사업을 영위한다.

3. 가격결정력 과시

10개 기업의 면면을 보면 모두 브랜드 파워에 기반한 강력한 가격걸정력을 갖추고 있다거나 제품의 프리미엄화 전략을 쓰고 있다는 점이다. 예로 필립모리스는 아이코스와 같은 가열식 담배 제품을 통해 전통 담배보다 더 높은 마진을 확보하고 있고 콜게이트팜-올리브는 고급 치약과 스킨케어 제품군으로 프리미엄 시장에서 경쟁력을 강화 중이다. 올해 3분기 콜게이트팜-올리브의 매출총이익률은 260bp나 상승했는데 이는 프리미엄 제품군의 성장에서 기인했다고 한다.

|

| 나란히 배열된 담배들 [사진=블룸버그통신] |

코카콜라와 펩시코는 강력한 가격결정력을 과시한다. 예로 코카콜라는 올해 1분기 음료 판매량 증가율이 1%에 그쳤음에도 불구하고 13%의 가격 인상을 통해 관련 사업의 매출액을 3% 들어 올렸다. 펩시코 역시 올해 3분기 음료와 스낵 제품 전반에 걸쳐 11% 가격 인상을 단행했고 판매량은 2%대로 소폭 감소했지만 매출액은 오히려 늘었다. 두 자릿수 가격 인상폭에도 불구하고 수요 변동폭이 크지 않은 점은 그 자체로 시장 지배력의 입지를 보여주는 사례다.

이들의 브랜드파워를 통한 안정적인 마진 확보는 꾸준한 배당금 증액으로 이어지고 있다. 관련 10대 기업 중에서 최소 25년 연속으로 배당금을 증액한 이른바 '배당귀족'은 7곳이나 되고 최소 50년 연속으로 증액한 '배당킹'은 5곳이나 된다. 알트리아 역시 장기간에 걸쳐 배당금을 연속 증액한 엘리트군에 포함되지만 2008년 필립모리스와의 분리로 배당 정책을 새로 짜면서 통계상 연속 증액연수가 16년밖에 되지 않는다. 다만 인상 횟수로만 보자면 지난 55년 동안 총 59번으로 1위다.

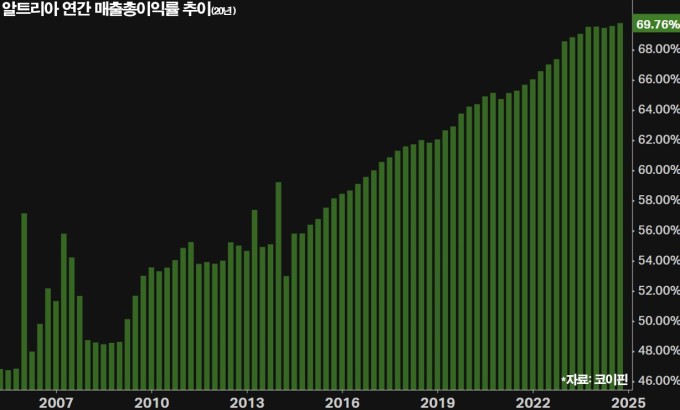

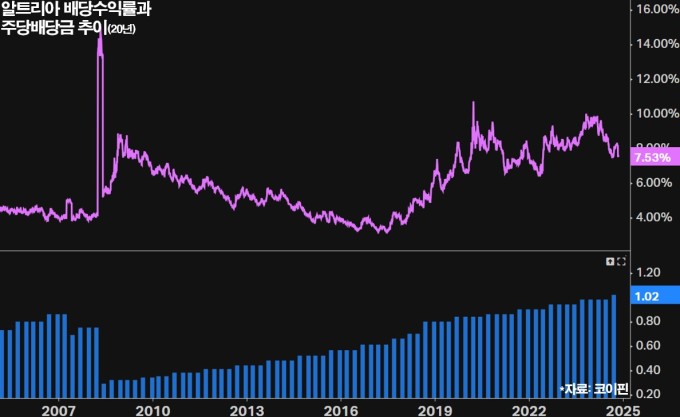

4. 알트리아의 매력

10개 종목 중에서 배당 목적의 우수한 투자처를 꼽자면 알트리아와 필립모리스를 들 수 있다. 각각 7.5%와 4.1%라는 높은 배당수익률을 가졌고 앞으로도 꾸준한 배당 증액이 기대돼서다. 중독성 높은 제품 특성상 수요의 가격탄력성은 낮고 브랜드 충성도와 시장 진입장벽은 높아 실적 변동성이 작다. 이런 장점은 알트리아의 50여년 동안 총 59번의 배당금 증액 이력에서 체감할 수 있다.

배당성향이 각각 66.6%와 82.5%로 높은 수준이라고 할 수 있지만 이런 담배 산업의 고유한 특성상 큰 우려 요인은 되지 않는다는 해석이 나온다. 신규 투자의 부담은 상대적으로 적어 현금흐름의 상당량을 배당으로 지급할 여력이 있어서다. 당장은 시세 방향을 예상하는 애널리스트 사이에서 매력도가 높지 않은 투자처로 평가될 수는 있어도 장기적으로 이야기가 달라질 수 있다.

|

bernard0202@newspim.com

관련자료

-

이전

-

다음