[GAM]"플로우서브 '원전 재부흥' 역군, 저평가"②

컨텐츠 정보

- 193 조회

- 26 추천

- 목록

본문

이 기사는 9월 26일 오후 4시17분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<"플로우서브 '원전 재부흥' 역군, 저평가"①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 4. 원전 재부흥

지난 10년여 동안 미국에서 발전설비 신규 도입은 재생에너지와 천연가스가 대부분이었다. 2000년대 후반부터의 '셰일 혁명'으로 미국이 세계 최대 천연가스 생산국이 돼 관련 에너지의 경쟁력이 높아진 가운데 기술 기업 사이에서는 태양광 등 재생에너지나 배출량이 비교적 적은 천연가스를 선호하는 움직임이 두드러졌다. 하지만 인공지능(AI)발 데이터센터 증설 투자의 급증으로 인해 탄소를 배출하지 않으면서도 전력 생산이 안정적인 원전에 대한 수요가 급증하기 시작했다.

|

| 플로우서브 2024년 2분기 결산 보충자료 갈무리 [자료=플로우서브] |

당초 에너지 시장에서 밀려나는 추세였던 원전은 다시 부흥기를 맞는 듯하다. 정부 지원금 등이 투입돼 폐로한 원전을 부활시키거나 수명을 연장하는 움직임이 두드러지고 있다. 가장 최근 상징적인 것이 컨스텔레이션과 마이크로소프트(MSFT)의 계약이다. 2028년까지 재가동할 계획인 펜실베이니아주 스리마일섬 원전 1호기(출력 83만5000킬로와트)에 대해 마이크로소프트가 통째로 20년 동안 공급받기로 한 것이다. 민간 기업 1개사가 대형 원자로 1기분의 전력을 통째로 구매하는 계약은 드물다. 에너지 시장에서의 원전의 입지가 강화됐음을 상징하는 사례다.

5. 실적

플로우서브 경영진은 원전 부문의 실적에 힘입어 올해 매출액 대비 수주액(Book-to-bill)이 1배를 넘을 것으로 기대한다. 관련 수치가 1배가 넘는다는 것은 수주액이 매출액보다 많다는 것으로 회사가 판매하는 것보다 더 많은 주문을 받았다는 얘기다. 일종의 미래 매출 성장 지표로도 볼 수 있는데 주문이 많으면 향후 매출로 이어질 가능성이 크기 때문이다.

상당 폭의 이익률 개선도 기대한다. 올해 연간 매출액은 작년보다 4% 늘어난 45억달러로 예상하는 한편 영업이익률(조정 후 기준)은 9.5%에서 11.5% 초과로 200bp 넘게 늘어날 것으로 예상한다. 매출 증가와 운영 효율화에 따른 비용 절감, 수익성 높은 원전용 부품 판매액 증가 등이 결합돼 나온 자신감이다. BofA에 따르면 원전용 부품의 마진은 전체 부품 평균치보다 높다고 한다.

|

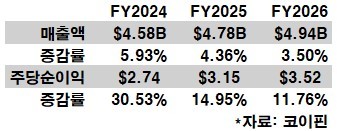

| 플로우서브 연간 실적 애널리스트 컨센서스 [자료=코이핀] |

회사가 이익률 개선을 기대하는 또다른 이유는 애프터마켓 사업의 강화다. 애프터마켓은 기존에 설치된 장비에 대한 유지보수 및 교체 부품 공급 등을 일컫는데 현재 플로우서브는 200여곳의 원자로에 5000여개의 펌프와 1만500여개의 밸브를 설치한 실적을 보유하고 있다. 이런 광범위한 설치 기반은 안정적인 수입원이 되고, 또 양산형 초기 설치제품에 비해 소량 다품종으로 생산되는 교체 부품은 단가가 높은 측면이 있어 매출 안정성과 수익성 모두 보강할 수 있다.

6. 저평가

회사의 견조한 수주 상황이나 광범위한 원전 부문의 설치기반이 시사하는 분위기와는 다르게 월가 애널리스트들의 평가는 비교적 인색하다는 분석이 나온다. 최근의 성장률로 보자면 내년과 내후년의 연간 매출액 증가율은 5%, 7%로 올해에 이어 속도를 높일 것으로 추산되는데 애널리스트들의 전망은 매출액 증가율이 되레 올해 정점을 찍고 하락할 것으로 본다.

코이핀이 집계한 애널리스트 컨센서스에 따르면 플로우서브의 올해 연간 매출액은 45억8000만달러로 6% 증가가 예상되지만 내년과 내후년은 각각 47억8000만달러와 49억4000만달러가 전망된다. 각각 4%와 3%의 성장률이 반영된 숫자다. 이에 대해 BofA의 앤드류 오빈 애널리스트는 "장기 전망에는 원전 수요 증가가 완전히 반영돼 있지 않다"면서 실제 매출액은 2026년과 2027년까지 컨센서스를 상회할 가능성이 있다고 했다.

|

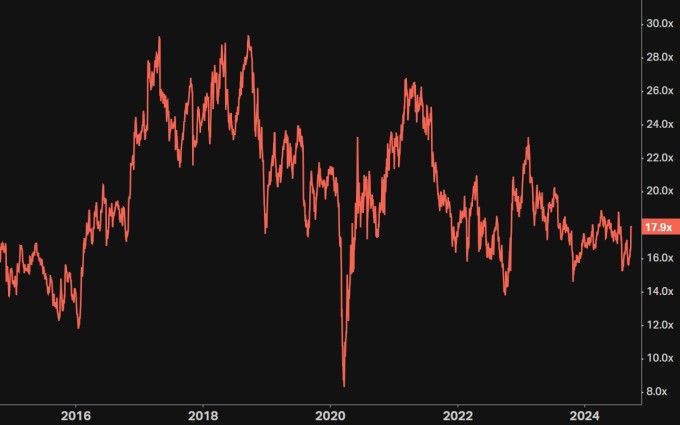

| 플로우서브 포워드 PER 10년 추이 [자료=코이핀] |

통상적인 밸류에이션 지표상에서도 할인감이 읽힌다. 당장 12개월분 예상 주당순이익 컨센서스 대비 주가를 뜻하는 주가수익배율(PER)로 봤을 때 현재 플로우서브에 책정된 멀티플은 17.9배다. 업계 중앙값 20.1배(시킹알파 집계)를 하회할뿐 아니라 회사의 자체 5년 평균치 21배도 밑돈다. 당장 플로우서브의 PER이 업계 중앙값이나 과거 평균치를 회복한다고 하면 주가는 각각 현재 52.17달러보다 12%, 17% 높은 수준이 된다.

애널리스트들이 평균적으로 상정하는 12개월 내 주가 상승폭은 6%다. 팁랭크스에 따르면 담당 애널리스트 8명의 12개월 목표가 평균값(투자의견 4명 매수, 3명 중립, 1명 매도)은 55.43달러로 현재가보다 6% 높은 수준이다. 오빈 애널리스트는 현재가보다 15% 높은 60달러를 제시했다.

bernard0202@newspim.com

관련자료

-

이전

-

다음