[GAM]중국발 머니무브② 월가 "이 주식을 사라"

컨텐츠 정보

- 321 조회

- 18 추천

- 목록

본문

이 기사는 10월 4일 오후 2시39분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = *①편 기사에서 이어집니다

3. "中 소비주 날개 단다"

월가의 투자은행들 사이에서는 중국 소비주와 원자재 관련주, 중국 매출 의존도가 높은 글로벌 주식을 주목하라는 조언이 잇따른다.

씨티는 중국의 부양책이 궁극적으로 내수 촉진을 목표로 한다고 판단, 중국 소비주를 주목했다. 씨티가 꼽은 톱픽은 IT 공룡인 텐센트(0700.HK, 뉴욕티커:TCEHY)와 여행주 트립닷컴(뉴욕티커: TCOM), 그리고 온라인 배달업체 메이퇀(3690.HK)이다.

소셜미디어와 온라인 게임, 디지털 결제 서비스 등 다양한 사업 포트폴리오를 구비한 텐센트는 중국 소비자들의 지출확대와 기업들의 온라인 광고 증가로 혜택을 입을 수 있다고 봤다. 씨티는 "당국 부양책에 따른 경기회복 가능성은 기업들의 광고지출 증가로 이어질 수 있다"며 "텐센트는 상대적으로 낮은 광고 로드와 SNS 영향력 덕분에 광고 매출이 늘어날 수 있을 것"이라고 기대했다.

국경절 연휴를 앞두고 당국이 내놨던 부양조치는 여행 수요를 단기적으로 자극할 수 있다. 나아가 고용 안정성과 자산시장 랠리에 따른 부의 효과(Wealth Effect)가 완연해질 경우 가계의 여행 수요는 더 늘어날 수 있다. 내수 촉진을 위해 장거리 여행을 장려하는 정책이 추가될 수도 있다. 씨티는 이러한 잠재력이 여행 서비스 제공업체인 트립닷컴 주가에 유리하게 작용할 것이라고 판단했다.

메이퇀도 수혜주로 꼽혔다. 당국의 내수 촉진책으로 메이퇀의 음식배달과 식당예약, 엔터테인먼트 및 여행 사업부의 매출이 증가할 것이라고 기대했다.

|

| 텐센트 기업 로고 [사진=블룸버그] |

4. "광산주와 中매출 큰 종목"

모건스탠리는 당 지도부의 `부동산 구하기 작전`이 본격화하면서 부동산 관련 건자재 주식과 원자재 주식이 순풍을 탈 것이라고 기대했다. 실제 지난주 중국과 홍콩 증시에서 부동산주는 수직 상승했고 철광석과 구리 등 주요 금속 원자재 선물 가격도 급등했다. 덕분에 뉴욕증시에서도 기초 소재 섹터가 큰 폭의 상승세를 보인 가운데 BHP 등 글로벌 광산주들의 아웃퍼폼이 두드러졌다.

모건스탠리의 중국 부양 수혜주 리스트에는 알루미늄 제조업체 알코아(AA)를 비롯해 철강업체 US스틸(X)과 뉴코(NUE), 그리고 광산업체 발레(VALE)와 프리포트-맥모란(FCX)이 포함됐다.

미국의 알루미늄과 철강업체의 경우 중국 건설경기 회복으로 중국산 저가 철강과 알루미늄 제품이 중국내에서 소화되는 것만으로도, 즉 중국의 덤핑 수출이 주춤해지는 것만으로도 혜택을 입을 수 있다. 글로벌 철강과 알류미늄 제품 가격이 회복될 수 있어서다. 중국의 철강과 비철금속(구리와 알루미늄) 제련업체에 원재료를 공급하는 광산업체들 역시 중국의 건설경기 회복이 가시화할 경우 직접적인 혜택을 입을 후보다.

바클레이즈는 중국에 대한 매출 의존도가 높으면서도 변동성이 낮은 종목을 중심으로 접근하라고 조언했다. 바클레이즈가 꼽은 유망주는 카지노와 리조트를 운영하는 윈 리조트(WYNN)와 배터리용 리튬 공급업체 앨버말(ALB), 모바일칩 개발업체 퀄컴(QCOM), 외장용 메모리 생산업체 웨스턴 디지털(WDC), 그리고 제약회사 머크(MRK) 등이다.

매출의 48%를 중국에 의존하는 윈 리조트의 경우 중국의 여행 지출이 증가할 경우 수혜가 기대됐다. 퀄컴과 앨버말의 중국 매출 의존도는 각각 62% 및 29%에 달하는데, 소비를 진작하려는 중국 정부의 이구환신 정책이 스마트폰 교체 주기를 앞당기고 전기차의 수요 확대를 불러올 경우 수혜가 예상됐다.

JP모건은 미국의 중장비 업체 캐터필러(CAT)가 중국의 인프라 투자 및 건설활동 회복, 그리고 미국의 인프라 투자와 리쇼어링 붐, 데이터센터 증설이라는 중장기 모멘텀으로 유리한 위치에 있다고 판단했다.

|

| 글로벌 광산업체 BHP와 발레 주가는 9월 중순 이후 큰 폭의 반등 흐름을 연출했다 [사진=koyfin] |

5. 거짓 새벽? 체크 포인트는

중국 경제가 마침내 회복 궤도에 진입할 것이라는 기대, 중국 증시가 글로벌 자금을 세차게 빨아들일 것이라는 관측이 고개를 들기 시작했지만 경계의 목소리도 여전하다. 중국 경제가 직면한 다양한 구조적 한계(부채 위험, 인구동태 변화, 정책 제약성 등) 때문에 이번에도 `거짓 새벽`으로 판명날 수 있어서다.

JP모건 프라이빗 뱅크는 "지난 15년여 동안 중국 증시 랠리는 거의 전적으로 멀티플 확장에 의존했고 지속적인 실적 성장은 미미했다"며 "그 결과 이런 류의 랠리는 단명하곤 했다"고 지적했다. 중국 경제가 살아나면서 기업 순익이 지속적으로 늘어날 경우 장기 전략적 관점에서 중국 증시에 대한 시각이 더 긍정적으로 변할 수 있지만 "이 경우 투자자들은 한층 인내심을 발휘해야 할 것"이라고 덧붙였다.

블랙록은 최근 중국 증시에 대한 투자의견을 `비중확대`로 상향했지만 언제든 태세전환에 나설 준비가 돼 있다고 밝혔다. 블랙록의 주식 전략팀은 "중국 증시가 그간 크게 할인됐기에 후속 조치로 재정 부양책이 뒤따를 경우 투자자들의 매수가 이어질 수 있다"면서도 "우리는 피벗(pivot)의 준비가 돼 있다"고 설명했다. 중국 경제가 직면한 구조적 도전 때문에 장기 관점에서 여전히 조심스럽다고 했다. 미국 대선을 앞두고 미중 갈등이 한층 첨예해질 위험도 무시할 수 없다.

최근의 중국 증시 랠리는 시장의 앞서 나간 기대를 반영한다. 머지않아 기대와 현실을 맞춰보는 확인 작업이 뒤따라야 한다.

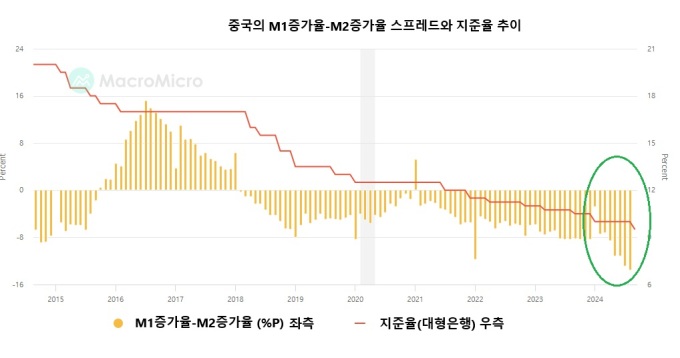

랠리가 지속성을 갖기 위해서는 부동산 침체가 일단락되는 것은 물론, 민간 경제주체들의 자신감(가계 소비, 민간기업의 투자와 고용)이 살아나야 한다. 역대급의 감소세(8월 현재 -7.3%)를 보이고 있는 협의통화(M1)는 기업들의 자신감 결여와 축소 경영 심화를 대변한다.

향후 확인 작업에서 M1증가율이 유의미하게 방향을 선회하는지, M1증가율과 M2 증가율의 스프레드(8월 현재 -13.6%)가 본격적으로 반등하는지 눈여겨 볼 필요가 있다.

|

| 중국의 M1증가율-M2증가율 스프레드와 지준율 추이. 인민은행의 거듭된 유동성 공급(지준율 인하)에도 해당 스프레드는 마이너스 폭을 계속 확대해 왔다. [사진=Macromicro] |

osy75@newspim.com

관련자료

-

이전

-

다음