[GAM]킨더모간, 고배당과 방어주 '교본'…AI 플레이까지②

컨텐츠 정보

- 294 조회

- 6 추천

- 목록

본문

이 기사는 10월 24일 오후 4시24분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<킨더모간, 고배당과 방어주 '교본'…AI 플레이까지①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 킨더모간의 설비투자 이유는 투자자의 기대감을 높이기에 충분하다. 바로 증설이 한창인 AI 연산용 데이터센터 쪽에서의 전력 수요 급증에 따른 투자이기 때문이다. 현재 데이터센터용 전력원으로 원자력이나 태양광, 풍력 등 여러 무탄소 에너지원이 거론되고 있지만 이들의 발전 비중은 아직 낮아 수요를 충족하기가 어려운 상황이다. 이런 까닭에 탄소배출량이 적으면서도 수요를 충족할 수 있는 소위 '브릿지' 에너지원으로 천연가스 수요가 많다.

|

| 미국 캘리포니아주 리치먼드에 있는 킨더모간 시설 앞에 있는 석유 파이프라인 경고 표지판 [사진=블룸버그통신] |

예를 들어 대형 기술기업의 데이터센터가 집중적으로 들어서고 있는 텍사스에서는 전력 수요가 2030년까지 작년 대비 78% 증가할 것으로 전망되고 있다. 관련 수요 증가분의 상당량을 천연가스가 담당해야할 것으로 예상된다. S&P글로벌인사이츠는 2030년까지 미국 전역에 총 133개의 천연가스 발전소가 신설될 것으로 전망했다. 텍사스뿐 아니라 미국 전역에서 천연가스 수요가 급증할 것이라는 전망에 기반한 추정이다.

4. AI 플레이II

킨더모간은 전력 수요 증가에 대응하기 위해 천연가스 파이프라인 확충에 적극적으로 나서고 있다. 30억달러를 투자해 사우선내추럴가스 파이프라인 시스템의 수송 용량을 하루 12억입방피트 늘리는 '사우스시스템4 익스팬션' 프로젝트(2028년 가동)를 진행 중인 한편 걸프코스트익스프레스 파이프라인의 확장을 통해 퍼미안분지에서 텍사스 남부로의 천연가스 운송량을 하루 570만입방피트 늘릴 계획(2026년 중반 가동)이다.

이밖에 하루 50억입방피트가 넘는 규모의 천연가스를 수송 물량에 추가하는 상업적 계약을 논의 중이다. 이 가운데 16억입방피트는 데이터센터 수요와 관련이 있다고 한다. 보통 대형 비료 공장 25개의 총수요가 하루 13억입방피트, 메탄올 생산시설 13개 총수요가 16억입방피트 정도다. 즉 킨더모간이 물량 추가의 '일부'라며 데이터센터 수요와 관련해 논의 중이라는 16억입방피트는 대형 산업단지 전체가 사용하는 수준의 대규모 물량인 셈이다.

|

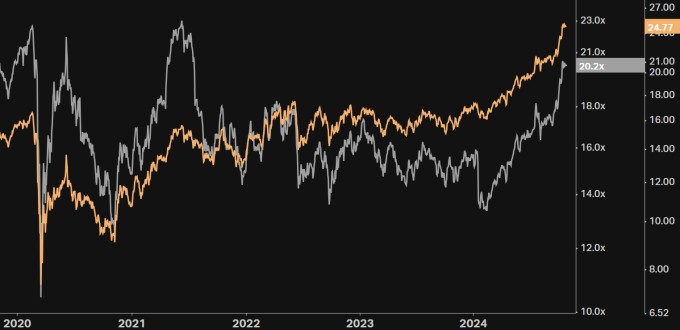

| 킨더모간의 주가(살구색)과 포워드 주가수익배율(회색) 5년 추이 [자료=코이핀] |

보스턴컨설팅그룹에 따르면 2030년까지 데이터센터가 미국 전체 전력 사용량의 20%를 차지할 것으로 예상되는 가운데, 이 중 40%가 천연가스 발전으로 충당될 것으로 전망된다. 이는 하루 70억입방피트의 추가 천연가스 수요를 의미한다. 킨더모간이 미국 천연가스 생산량의 40%를 운송 중임을 고려할 때 단순 계산으로 하루 28억입방피트는 킨더모간의 몫이라는 추정이 가능하다. 차후 추가 계약 소식의 가능성을 가늠할 수 있는 대목이다.

뱅크오브아메리카는 내년 신규 프로젝트들이 추가로 발표될 것이라며 킨더모간에 대해 내년 미국 수요 변곡점의 주요 수혜자라고 했다. 미즈호증권은 미국 천연가스 인프라에서 킨더모간이 중심적인 위치에 있어 장기적으로 주가에 긍정적이라고 봤다. 비록 양사가 향후 1년 내 실현을 상정하고 제시한 목표가는 27달러와 22달러로 현재가와 유사한 수준이지만 실적 추정치가 상향돼 높아질 가능성이 있다는 분석이 뒤따른다.

5. 장기 투자처의 이유

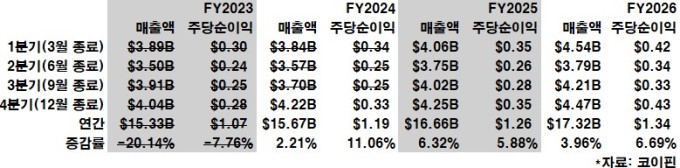

일부 투자자는 월가의 호평이나 설비투자 동향에서 풍기는 분위기와는 다른 킨더모간의 예상 성장률을 두고 실망할 수도 있다. 코이핀이 집계한 애널리스트 컨센서스에 따르면 킨더모간의 올해 연간 매출액은 156억7000만달러로 증가율이 2%로 예상되는 한편 내년과 내후년은 각각 6%와 4%로 전망된다. 매년 두 자릿 수 성장률을 기록하는 대형 기술기업에 익숙한 투자자라면 김이 빠질 법도 하다.

하지만 킨더모간의 매출액 성장률이 한 자릿수에 머무는 것은 회사의 사업모델 상의 이유 때문이다. 킨더모간과 같은 에너지 운송 기업은 대부분이 장기 계약에 기반한 안정적인 수수료 수입에서 발생한다. 따라서 천연가스 수요가 급증한다고 해도 당장 즉각적인 매출 증가로는 이어지지 않는다. 킨더모간과 같은 회사는 수주잔고를 통해 성장성을 가늠하는 것이 일반적이다. 예로 올해 3분기 말 킨더모간의 프로젝트 백로그(수주잔액)는 51억달러로 전년동기 대비 34%나 증가했다.

|

| 킨더모간 실적 애널리스트 컨센서스, 취소선은 결산 기발표분 표시 [자료=코이핀] |

일각에서는 천연가스에 대해 원자력·태양광·풍력 발전으로 넘어가기 위한 이른바 '과도기적 연료'일 뿐이라며 장기적인 경쟁력이나 에너지원으로서의 존속 가능성에 의문을 던지기도 한다. 하지만 전문가들의 의견은 반대다. 미국 에너지정보청(EIA)에 따르면 천연가스는 2030년을 넘어서도 미국의 주요 발전원 지위를 유지할 것으로 예상된다. 재생에너지의 간헐성 문제나 축전 장비의 경제성 부족, 송전선의 장기적인 구축 등의 과제가 있어서다.

물론 종국에는 천연가스가 미국 발전량에서 차지하는 비중은 작아지겠지만 그럼에도 절대 규모는 상당할 것으로 예상된다. EIA는 천연가스 발전 비중이 줄어든다고 해도 2050년 36%를 기록할 것으로 봤다. 이때 재생에너지의 발전 비중은 38%다. 이는 현재 재생에너지의 발전 비중을 고려했을 때 주목할 만하지만 천연가스만 봤을 때는 26년 뒤에도 입지가 여전히 명실상부할 것이라는 점을 오히려 강조하는 사례다. 전문가들이 킨더모간을 장기 투자처로 지목하는 이유다.

bernard0202@newspim.com

관련자료

-

이전

-

다음