[GAM]웰타워, '실버 쓰나미' 올라탔다…AI 항해술 주목②

컨텐츠 정보

- 159 조회

- 30 추천

- 목록

본문

이 기사는 10월 16일 오후 3시40분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<웰타워, '실버 쓰나미' 올라탔다…AI 항해술 주목①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 모든 노인주택 운영·임대 사업자에 훈풍(2024~2031년 노인거주시설 시장은 연평균 8.4% 성장 예상<코그니티브마켓리서치 추산>)되는 고령 인구의 비율 증가 추세 속에서 웰타워에 유독 관심이 집중되는 것은 타사와 대비되는 경영 역량과 방향 덕분이다. 경영에서의 AI 기술의 안착에 따른 효율성 향상, 노인 거주시설의 직접 운영 비율 강화 등 2가지가 주목받는다.

|

| 웰타워 올해 2분기 결산 보충자료 갈무리 [사진=웰타워] |

웰타워는 현재 ②에 해당하는 임대 사업부를 ①의 운영 사업부로 편입하는 방안을 추진 중이다. 임대료를 꼬박 받는 것보다 운영함으로써 얻는 수익성이 크다고 봤기 때문이다. 예로 올해 2분기 웰타워는 트리플넷 임대 시설 47곳을 ①사업부에 전환하기로 했다. ①사업부의 일부 시설에서는 파트너사와의 공동 운영에 따라 수입을 나눠 갖지만 ①사업부의 비율을 키우는 것이 어쨌든 수익성이 좋다고 판단한 것이다.

당장은 ①사업부에서 파트너사와의 일부 공동 운영이 규모상 불가피한 상태이지만 웰타워는 이 중에서도 직접 운영 비율을 높이려고 하고 있다. 웰타워는 운영 대상이 되는 입주공간의 75%를 직접 관리하는 목표(스티펠에 따르면 지난해 50% 추정)를 세우고 있다. 직접 운영은 효율적이고도 일관된 운영 방식만 있다면 공동 운영보다 더 많은 이익을 거둘 수 있다. 웰타워의 샨크 미트라 최고경영자(CEO)는 이에 대해 "압도적 초과수익(outsized alpha)"이라며 직접 운영의 이유를 말하기도 했다.

4. AI 항해술

관련 전략의 중심에 있는 것이 AI다. 직접 운영 방식은 규모가 클수록 복잡성이 증가해 인력 관리가 어려워지고 비용 면에서도 어려움을 겪기 마련인데 웰타워는 관련 문제의 해결 중심 축으로 AI를 두고 있다. 인구 통계나 지역 시장의 동향, 과거 입주율 데이터 등 다양한 요소를 기반으로 AI를 활용해 입주 수요를 예측한다. 이를 통해 부동산 매입 및 확장이나 직원 배치 결정을 내린다.

또 머신러닝(기계학습) 알고리즘을 사용해 입주자의 의료 기록이나, 선호도, 현재 건강 상태를 분석하고 맞춤형 관리 계획을 짠다. 이밖에 시설의 유지보수 일정 관리나, 직원 워크플로우 관리, 청구 처리 등의 일상적인 작업도 자동화를 추진 중이다. 덕분에 직원들은 입주자에게 더 많은 시간을 할애할 수 있게 됐고 비용은 종전보다 절감하는 효과를 거뒀다고 한다.

회사는 소위 '웰타워3.0'으로 불리는 자체 관리운영 플랫폼을 개발해 앞으로 이를 거주시설 전반으로 확대할 계획이다. 현재 활용되고 있는 AI 기술 등을 통합화한 일종의 중앙 관리 플랫폼이다. 이 플랫폼은 시범적으로 일부 시설에 한해 활용 중이고 단계적으로 확대 중인데 덕분에 거주시설을 효과적으로 자체 관리할 능력이 엿보인다는 평가가 나온다.

뱅크오브아메리카(BofA)의 조슈아 데너라인 애널리스트는 웰타워에 대해 "최고 수준의 운영 플랫폼을 보유 중이고 우수한 데이터과학 역량을 갖췄다"며 "이를 통해 경쟁사 대비 우수한 수익 창출이 가능하다"고 했다. 또 "[AI 등에 대한] 초기 투자와 노력이 시간이 지남에 따라 점점 더 큰 결과를 만들어내는 강력한 '플라이휠 효과'가 발동 중"이라며 "향후 몇 년간 경쟁사 벤타스나 다른 리츠를 능가할 전망"이라고 했다.

5. 부채 문제

웰타워의 단점이라면 채무 부담이 비교적 크다는 것이다. 올해 2분기 말 회사의 EBITDA(영업이익에다가 감가상각비를 더한 값) 대비 순부채(총부채에서 현금·현금성 자산을 뺀 금액)는 3.7배다. 관련 비율은 신규 투자에 따라 올해 말 4.25배로 상승할 것으로 전망(웰타워 제시)된다. EBITDA 대비 순부채는 기업이 현재의 영업이익으로 부채를 상환하는 데 걸리는 시간을 보여준다. 통상적으로는 3배 이하가 건전한 수준으로 간주된다.

|

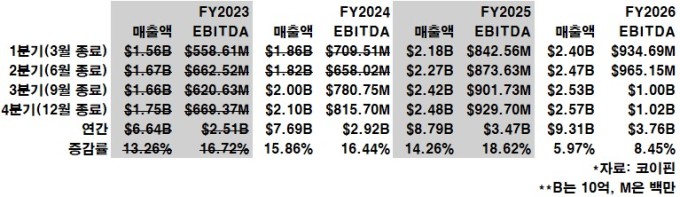

| 웰타워 애널리스트 실적 컨센서스, 취소선은 결산 기발표분 표시 [자료=코이핀] |

하지만 전문가들은 웰타워의 채무 상태는 충분히 관리가능하다고 본다. EBITDA 대비 순부채가 4.25배로 상승한다고 해도 리츠의 통상적인 수준 4~6배 가운데 하단에 위치해 건전한 수준이고 현금을 포함해 총 87억달러의 유동성을 보유하고 있어 채무 상환이나 개발 자금 지원에 큰 문제가 없다고 판단한다. 최근 신용평가사 S&P글로벌과 무디스는 웰타워의 신용등급(BBB+와 Baa1) 전망을 각각 모두 '안정적'에서 '긍정적'으로 상향하기도 했다.

6. 밸류에이션

높은 밸류에이션은 부담이 된다. 리츠의 밸류에이션 지표로 쓰이는 'P/주당FFO(포워드; 결산 미발표 향후 4개 분기 주당FFO 컨센서스 누계분 기준)'로 웰타워의 멀티플을 측정하면 30.6배다. 경쟁사 벤타스의 20.2배를 뛰어넘을 뿐 아니라 업계 중앙값 14.7배도 크게 상회한다. FFO는 '순이익+감가상각비+부동산 처분손실-부동산 처분이익'이라는 산식을 통해 산출한다.

밸류에이션에 대한 부담감은 월가에서도 읽히기는 마찬가지다. 팁랭크스에 따르면 담당 애널리스트 13명의 투자의견은 8명이 매수, 5명이 중립으로 매도 의견 없이 매수 의견이 우위를 점하고 있지만 1년 내 실현을 상정하고 제시한 목표가의 평균값은 106.29달러로 현재가 129.25달러보다 18% 낮은 것으로 파악됐다.

그럼에도 웰타워가 투자처로 주목되는 것은 장기적인 성장성과 높은 수익성의 창출 능력을 갖췄기 때문으로 풀이된다. 따라서 투자한다면 장기적인 관점에서 접근하라거나, 주가가 하락할 때 매수하는 것을 권장하는 조언이 나온다. BofA의 데너라인 애널리스트는 전자 쪽에 가깝다. 그는 2029년 이후에도 높은 이익 증가율이 예상된다며 목표가를 현재가보다 47%나 높은 190달러로 제시했다.

한편 웰타워의 배당수익률(시가배당률)은 2.1%다. 분기별로 지급되는 웰타워의 배당금은 주당 67센트(8월 지급분)로 종전 61센트에서 약 10% 상향됐다. 코이핀에 따르면 웰타워는 코로나19 사태 당시 배당금을 큰 폭으로 삭감했다가 계속 동결한 뒤 올해 8월 지급분을 대상으로 4년여 만에 인상에 나섰다. 경쟁사 벤타스의 배당수익률은 2.8%다.

bernard0202@newspim.com

관련자료

-

이전

-

다음